25.05.2020

Zapewnia ją posiadanie zasobów tworzących tzw. poduszkę finansową umożliwiającą przetrwanie złej passy, zmniejszenia lub okresowego pozbawienia dochodu. Przedstawiciel klasy średniej posiada pewien rzeczowy majątek trwały, np. nieruchomość, a także kapitał finansowy. W sytuacji utraty podstawowego źródła dochodu jest w stanie przerwać (wraz z rodziną) co najmniej kilka miesięcy, co czasu znalezienia nowej pracy czy też uruchomienia nowego biznesu. Słusznie zauważa P. Lewandowski, że wysokość bieżącego dochodu „jest czynnikiem drugorzędnym”. Istotne są natomiast możliwości generowania dodatkowego dochodu w oparciu o własne zasoby.

Niekiedy spotyka się diametralnie odmienne podejście do niezależności materialnej, czy też niezależności finansowej, zgodnie z którym ten, kto jest niezależny finansowo, może sobie na wszystko pozwolić, a w szczególności na niekontrolowany i najczęściej mało rozsądny, ale za to bardzo ekscentryczny sposób wydawania dużej ilości pieniędzy. Jednak taka „niezależność finansowa” to raczej rozrzutność i brak umiaru. Nota bene przekonało się o tym wielu celebrytów ze świata sztuki i sportu, którzy na co dzień zarabiają krocie i tyleż wydają, a dwumiesięczna przerwa w występach związana z koronawirusem spowodowała, że nagle stanęli w obliczu jeśli nie bankructwa, to poważnego ograniczenia swojego stylu życia. Dość żenująco brzmią ich skargi na ciężki los, rozpowszechniane w mediach społecznościowych i na plotkarskich portalach.

Jest sprawą dyskusyjną, czy rzeczywiście klasie średniej w wyniku kryzysu koronawirusa grozi przyspieszone zaniknie, deklasacja ekonomiczna i społeczna, bo prowadzone przez część jej przedstawicieli przedsiębiorstwa upadną, a rynek przejmą duże korporacje. W przypadku niektórych przedsiębiorców, zwłaszcza z branż szczególnie dotkniętych pandemią (np. hotele, restauracje) pewnie tak się stanie. Ale duże korporacje w tej nadzwyczajnej sytuacji również mają kłopoty, zwalniają pracowników, rezygnują w wypłaty dywidendy, niektóre przygotowują się do ogłoszenia upadłości itp.

Zamknięcie firmy, nawet w sektorze MSP, nie musi oznaczać, że jej właściciel od razu pozostanie bez środków do życia. To samo dotyczy menedżera, który musi zmienić pracę. Bardzo dużo zależy od tego, jak w czasach przedkryzysowych wyglądały jego (lub jej) finanse osobiste, czy miał (miała) wyrobiony nawyk zarządzania finansami osobistymi, czy posiada wspomniana poduszkę finansową. Trudno mówić o niezależności finansowej, jeśli po miesiącu lub dwóch przerwy w pracy najemnej lub własnej działalności gospodarczej tracimy płynność finansową (zdolność do regulowania bieżących zobowiązań), jeśli niezależność finansowa kończy się po trzeciej niespłaconej racie kredytu.

Istnieje bogata literatura na temat finansów osobistych. Wiadomo, że warto dywersyfikować (różnicować) swoje inwestycje i oszczędności, korzystając z różnych instrumentów finansowych czy też inwestycji rzeczowych (w nieruchomości, metale szlachetne, a nawet dzieła sztuki). Do tego przydaje się znajomość ryzyka związanego z różnymi formami lokowania kapitału i horyzontu czasowego, w którym możemy oczekiwać określonej stopy zwrotu przy akceptowanym przez nas poziomie ryzyka. Taka wiedza jest oczywiście potrzebna i przydatna, ale w różnych poradnikach finansowych często zbyt mało uwagi poświęca się czynnikom psychologicznym, na które zwraca uwagę ekonomia behawioralna.

Budowanie niezależności materialnej to oczywiście długotrwały proces, a nie jednorazowe wydarzenie (chyba, że odziedziczymy fortunę w spadku lub wygramy na loterii). Zdaniem wielu autorów

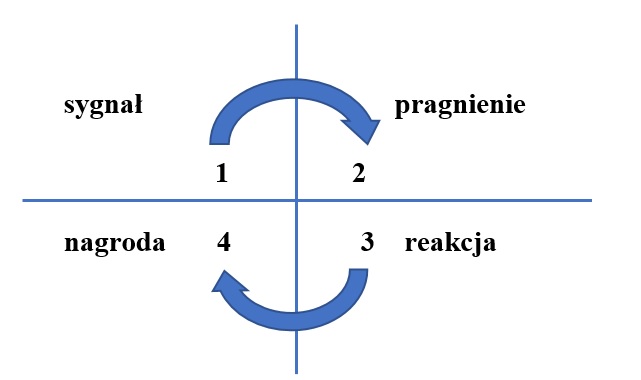

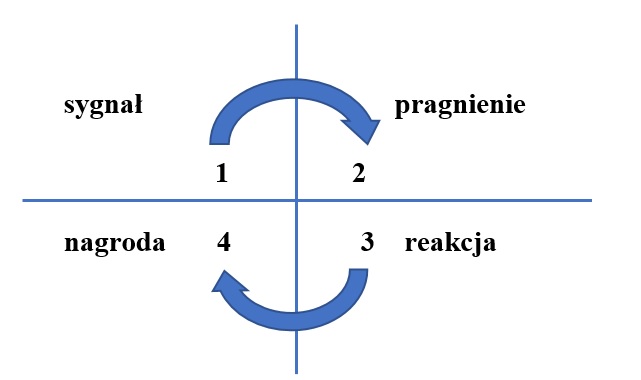

James Clear w znakomitej książce pt. „Atomowe nawyki. Drobne zmiany, niezwykłe efekty” definiuje nawyk jako „zachowanie powtórzone wystarczającą liczbę razy, by stało się odruchowe”.

Ten czteroetapowy mechanizm jest osią powstawania każdego nawyku. Jedne nawyki są dla nas korzystne (np. gimnastyka poranna, lektura gazet), inne nie (oglądanie telewizji, nadmierne korzystanie z mediów społecznościowych). Główne przesłanie godnej polecenia książki J. Clear’a jest takie, że korzystne nawyki można świadomie kształtować, a niekorzystnych można stopniowo się wyzbywać, postępując metodą drobnych kroków.

potrzebnej zawsze, ale sytuacjach kryzysowych szczególnie? W różnych pracach na temat finansów osobistych powtarza się kilka podstawowych porad, co należy zrobić, aby skutecznie zarządzać swoimi finansami. Zastosowanie ich nie jest szczególnie trudne, a jeśli staną się nawykami (powtarzalnymi, wręcz odruchowymi zachowaniami), to osiągnięcie finansowej niezależności stanie się realne. Trzeba sobie uświadomić, że zarządzanie swoimi pieniędzmi jest ważne i że można się tej umiejętności nauczyć. W przeciwnym wypadku bez względu na to, ile będziemy zarabiać, wciąż będziemy mieli problem, że pieniędzy brakuje, a wydatki przekraczają przychody.

Nie będę w tym miejscu wymieniał wszystkich pożytecznych metod i narzędzi zarządzania finansami osobistymi. Ale warto wskazać przynajmniej sześć:

Sprawa niby prosta i oczywista, ale wiele osób ma z tym problemy. W pierwszej kolejności - trzeba dokładnie widzieć, ile w danym okresie (np. miesięcznie) uzyskujemy pieniędzy i z jakich źródeł. Dobrze, jeśli tych źródeł jest więcej niż jedno. Szczególnie powinny nas zainteresować takie źródła, które nie polegają na zamianie naszego czasu pracy na pieniądze. Nie chodzi przecież o to, aby harować od rana do nocy na kilku etatach i zapracować się na śmierć. Czym innym jest dochód z nieruchomości czy dodatkowe środki z profesjonalnych funduszy inwestycyjnych (nawet w czasie pandemii koronawirusa są fundusze uzyskujące dodatnie stopy zwrotu wyższe od symbolicznie dziś oprocentowanych lokat bankowych). Dokładna analiza stałych opłat i typowych wydatków w naszym gospodarstwie domowym pomoże ustalić, jakie faktycznie są nasze wydatki. Bez porównania jednego z drugim sensownie zarządzać się finansami osobistymi nie da.

W znanej książce T. Harva Ekera pod wymownym tytułem „Bogaty albo biedny. Po prostu różni mentalnie” opisano system „6 słoików”, do których powinny trafiać zarobione pieniądze.

Pierwszy słoik (czy też pierwsze „konto mentalne” używając terminologii R. Thalera, guru ekonomii behawioralnej) to konto, które Eker nazwał ładnie Kontem Wolności Finansowej. Wystarczy na początek, jeśli będzie to 10% naszych przychodów, które można zainwestować np. w programie systematycznego oszczędzania opartym na funduszach inwestycyjnych. Nie mogą to być pieniądze na rachunku bieżącym, które w każdej chwili mogą być przeznaczone na bieżącą konsumpcję. Część z tych inwestycji powinna mieć średni, a część – długi horyzont (w tym - dodatkowe oszczędności emerytalne).

U Ekera jest to 10% dochodu netto (przychodu pomniejszonego o koszt jego uzyskania, czyli przede wszystkim podatki) kierowane do „słoika” pod nazwa Konto Przyjemności. Jeśli te pieniądze przeznaczymy na zakup co miesiąc nowej książki, płyty czy piłek do tenisa, jeśli uprawiamy ten sport, to będzie to także silne wsparcie na drodze do finansowej niezależności. Nie chodzi przecież o to, aby popaść w skąpstwo i wszystkiego sobie i swoim bliskim żałować. Z drugiej strony – wiedząc, ile mniej więcej miesięcznie możemy przeznaczyć na drobne przyjemności, możemy nagradzać się za realizację dobrych nawyków bez popadania w finansowe tarapaty.

Zawsze największe efekty przynoszą inwestycje w siebie i swój własny rozwój. Dzięki nim zwiększamy posiadany kapitał intelektualny, posiadane umiejętności i kompetencje, a co za tym idzie możliwości generowania dochodów, a także zaspokajamy wiele ważnych potrzeb psychologicznych. Ekner nazywa to Kontem Edukacyjnym i proponuje przeznaczyć na to ok.10% przychodu.

Może to być zakup sprzętu RTV/AGD, wymarzone wakacje, wymiana samochodu na nowszy model. Tu również wystarczy ok. 10% stałych dochodów. Wielką pułapką i przeszkodą na drodze do finansowej niezależności są zakupy na kredyt, a potrzeba natychmiastowej gratyfikacji często prowadzi na manowce. Z tego konta w razie potrzeby możemy skorzystać w sytuacji kryzysowej, odkładając na później zakup dóbr trwałego użytku.

Nawet niewielka darowizna na dobroczynność i cele charytatywne daje ogromną satysfakcję, co więcej – jest dodatkowym motywatorem do zwiększania dochodu, którym możemy się podzielić. Jeśli możemy przeznaczyć na to 5% dochodu, to nie powinno to zachwiać naszą równowagą finansową.

Cała reszta (55%) to środki potrzebne na realizacje stałych potrzeb życiowych (stałe wydatki, opłacanie rachunków itp.).

Takie podejście do zarządzania własnymi finansami sprawdza się w praktyce. Stosowane systematycznie, powyższe działania staną się nawykami, naszą drugą naturą, bez wielkich poświęceń i konieczności wyzwalania w sobie nadzwyczajnych motywacji.

Życząc czytelnikom blogu „Esaliens” sukcesów na drodze do finansowej niezależności po napisaniu czterdziestego odcinka naszego cyklu chciałbym się, przynajmniej na jakiś czas, pożegnać. Zaangażowanie w innych projektach sprawia, że nie będę miał czasu na tego typu formę popularyzowania wiedzy o dodatkowych systemach emerytalnych, oszczędnościach i inwestycjach, czy też ekonomii behawioralnej.

Wszystkim Czytelnikom serdecznie dziękuję za czas poświęcony na lekturę moich wpisów na blogu.

Marek Szczepański

Literatura – dla dociekliwych

MATERIALNA NIEZALEŻNOŚĆ W DOBIE KORONAWIRUSA

Inspiracją do napisanie tego artykułu była lektura tekstu pod niepokojącym tytułem „Pogrzeb klasy średniej?”, autorstwa Piotra Lewandowskiego („Gazeta Finansowa”, 1-14.05.2020). Autor wskazuje na realne zagrożenie, jakie koronawirus stwarza dla istnienia tej ważnej i potrzebnej grupy społecznej. Należą do niej m.in. mali i średni przedsiębiorcy, przedstawiciele wolnych zawodów, menedżerowie. Ścisłe zdefiniowanie klasy średniej jest trudne i oczywiście nieco inaczej ulokowana będzie ona w strukturze społecznej różnych państw. Tym niemniej przedstawiciele klasy średniej mają pewne cechy wspólne. Jak słusznie zauważa Piotr Lewandowski, podstawowym warunkiem przynależności do tej warstwy społecznej jestmaterialna niezależność.

Niekiedy spotyka się diametralnie odmienne podejście do niezależności materialnej, czy też niezależności finansowej, zgodnie z którym ten, kto jest niezależny finansowo, może sobie na wszystko pozwolić, a w szczególności na niekontrolowany i najczęściej mało rozsądny, ale za to bardzo ekscentryczny sposób wydawania dużej ilości pieniędzy. Jednak taka „niezależność finansowa” to raczej rozrzutność i brak umiaru. Nota bene przekonało się o tym wielu celebrytów ze świata sztuki i sportu, którzy na co dzień zarabiają krocie i tyleż wydają, a dwumiesięczna przerwa w występach związana z koronawirusem spowodowała, że nagle stanęli w obliczu jeśli nie bankructwa, to poważnego ograniczenia swojego stylu życia. Dość żenująco brzmią ich skargi na ciężki los, rozpowszechniane w mediach społecznościowych i na plotkarskich portalach.

Jest sprawą dyskusyjną, czy rzeczywiście klasie średniej w wyniku kryzysu koronawirusa grozi przyspieszone zaniknie, deklasacja ekonomiczna i społeczna, bo prowadzone przez część jej przedstawicieli przedsiębiorstwa upadną, a rynek przejmą duże korporacje. W przypadku niektórych przedsiębiorców, zwłaszcza z branż szczególnie dotkniętych pandemią (np. hotele, restauracje) pewnie tak się stanie. Ale duże korporacje w tej nadzwyczajnej sytuacji również mają kłopoty, zwalniają pracowników, rezygnują w wypłaty dywidendy, niektóre przygotowują się do ogłoszenia upadłości itp.

Zamknięcie firmy, nawet w sektorze MSP, nie musi oznaczać, że jej właściciel od razu pozostanie bez środków do życia. To samo dotyczy menedżera, który musi zmienić pracę. Bardzo dużo zależy od tego, jak w czasach przedkryzysowych wyglądały jego (lub jej) finanse osobiste, czy miał (miała) wyrobiony nawyk zarządzania finansami osobistymi, czy posiada wspomniana poduszkę finansową. Trudno mówić o niezależności finansowej, jeśli po miesiącu lub dwóch przerwy w pracy najemnej lub własnej działalności gospodarczej tracimy płynność finansową (zdolność do regulowania bieżących zobowiązań), jeśli niezależność finansowa kończy się po trzeciej niespłaconej racie kredytu.

Jak osiągnąć niezależność finansową?

Budowanie niezależności materialnej to oczywiście długotrwały proces, a nie jednorazowe wydarzenie (chyba, że odziedziczymy fortunę w spadku lub wygramy na loterii). Zdaniem wielu autorów

decydujące znaczenie mają odpowiednie nawyki.

Ten czteroetapowy mechanizm jest osią powstawania każdego nawyku. Jedne nawyki są dla nas korzystne (np. gimnastyka poranna, lektura gazet), inne nie (oglądanie telewizji, nadmierne korzystanie z mediów społecznościowych). Główne przesłanie godnej polecenia książki J. Clear’a jest takie, że korzystne nawyki można świadomie kształtować, a niekorzystnych można stopniowo się wyzbywać, postępując metodą drobnych kroków.

Jakie nawyki pomagają w osiągnieciu niezależności finansowej,

Nie będę w tym miejscu wymieniał wszystkich pożytecznych metod i narzędzi zarządzania finansami osobistymi. Ale warto wskazać przynajmniej sześć:

Po pierwsze – określ swoje przychody i wydatki.

Po drugie – zaraz po otrzymaniu wypłaty zapłać samemu sobie.

Pierwszy słoik (czy też pierwsze „konto mentalne” używając terminologii R. Thalera, guru ekonomii behawioralnej) to konto, które Eker nazwał ładnie Kontem Wolności Finansowej. Wystarczy na początek, jeśli będzie to 10% naszych przychodów, które można zainwestować np. w programie systematycznego oszczędzania opartym na funduszach inwestycyjnych. Nie mogą to być pieniądze na rachunku bieżącym, które w każdej chwili mogą być przeznaczone na bieżącą konsumpcję. Część z tych inwestycji powinna mieć średni, a część – długi horyzont (w tym - dodatkowe oszczędności emerytalne).

Po trzecie – zadbaj o system nagród dla samego siebie za realizację pożytecznych nawyków.

Po czwarte – zadbaj o swoją wiedzę i kapitał intelektualny.

Po piąte – utwórz konto długoterminowych oszczędności na przyszłe wydatki.

Po szóste – podziel się z innymi.

Cała reszta (55%) to środki potrzebne na realizacje stałych potrzeb życiowych (stałe wydatki, opłacanie rachunków itp.).

Takie podejście do zarządzania własnymi finansami sprawdza się w praktyce. Stosowane systematycznie, powyższe działania staną się nawykami, naszą drugą naturą, bez wielkich poświęceń i konieczności wyzwalania w sobie nadzwyczajnych motywacji.

Życząc czytelnikom blogu „Esaliens” sukcesów na drodze do finansowej niezależności po napisaniu czterdziestego odcinka naszego cyklu chciałbym się, przynajmniej na jakiś czas, pożegnać. Zaangażowanie w innych projektach sprawia, że nie będę miał czasu na tego typu formę popularyzowania wiedzy o dodatkowych systemach emerytalnych, oszczędnościach i inwestycjach, czy też ekonomii behawioralnej.

Wszystkim Czytelnikom serdecznie dziękuję za czas poświęcony na lekturę moich wpisów na blogu.

Marek Szczepański

Literatura – dla dociekliwych

- James Clear, Atomowe nawyki. Drobne zmiany, niezwykłe efekty, Wydawnictwo Galaktyka, Łódź 2019.

- Charles Duhigg, Siła nawyku. Dlaczego robimy to, co robimy i jak można to zmienić w życiu i w biznesie, PWN, Warszawa 2013.

- Harv T. Eker, Bogaty albo biedny. Po prostu różni mentalnie, Wydawnictwo StudioEmka, Warszawa 2012.

|

Dr. hab. Marek Szczepański prof. nadzw. Kierownik Katedry Nauk Ekonomicznych Wydziału Inżynierii Zarządzania Politechniki Poznańskiej, zajmuje się badaniami systemów zabezpieczenia społecznego, w tym badaniami porównawczymi publicznych i dodatkowych systemów emerytalnych. Jest członkiem zarządu międzynarodowego stowarzyszenia naukowego European Network for Research on Supplementary Pensions (ENRSP) oraz ekspertem Instytutu Emerytalnego w Warszawie. Współpracuje z instytucjami rynku finansowego w Polsce w tym z Esaliens TFI. |